资讯 伊利成澳优第一大股东!强强联合将改变全球奶粉业格局?

昨天,伊利股份发布最新公告:收购澳优乳业34.33%股权。

伊利股份公告表示,将通过全资子公司金港控股以协议转让、认购新股并触发全面要约义务的方式收购澳优乳业股权,交易价格为10.06港元/股;交易完成后,金港控股将持有澳优乳业已发行股本的34.33%,成为后者单一最大股东。

根据金港控股和澳优乳业发布的联合公告,(i)澳优乳业将向金港控股发行及配发90,000,000股股份,占经发行及配发认购股份扩大后本公司全部已发行股本的4.98%。(ii)香港金港商贸控股有限公司于2021年10月27日,收购CEL(Citagri Easter Ltd.),CL(Center Laboratories, Inc.)卖方玉晟、CL卖方晟德,以及DDI(Dutch Dairy Investments HK Limited) 的股份,分別占全部已发行股本的15.85%、1.99%、9.80%及1.71%。

伊利集团董事长兼总裁潘刚(左)、澳优董事长颜卫彬(右)合影

图片来源:澳优官方微信公众号

此前,10月12日上午,澳优乳业临时宣布自上午9时起短暂停牌,以待发表本公司就其内幕消息及根据香港公司收购及合并守则作出公告。

宣布停牌后,行业内部及多方媒体开始热议十一期间传出的有关“伊利收购澳优”话题,但传闻中的收购会否实现、以何种方式实现,直到昨日公告发布才正式确定。

公告显示,交易及交割结束后,伊利将继续支持澳优的独立运营,维持澳优在香港资本市场的上市地位,澳优现有营运及业务不会做出任何重大变动。伊利将帮助澳优完善长远业务发展的计划及策略,充分发挥双方协同效应,促进澳优更加持续健康发展。据悉,此次交易也是今年中国乳业企业之间规模最大的一笔投资并购。

澳优乳业于2003年在湖南创立,2009年10月8日在香港联交所上市,是中国首家在港上市的婴幼儿配方奶粉企业。

目前,澳优乳业在荷兰、澳大利亚、新西兰等地布局了研发及供应链资源。据该公司2020年年报数据显示,期内其营业收入为79.86亿元,归属于公司权益持有人应占利润为10.83亿元。此前有新闻表示,截至10月11日收盘,澳优的总市值为152.09亿。

在中国婴配粉市场中,澳优乳业在羊奶粉这一品类的优势明显。澳优旗下的品牌佳贝艾特系列羊奶粉的婴幼儿配方羊奶粉则是其核心产品之一。据尼尔森数据,2018年至2020年期间,澳优配方羊奶粉的销售额连续三年在中国婴幼儿配方羊奶粉总进口量的占比超过60%。

中国“第一大乳企”伊利的奶粉生意

伊利作为中国第一大乳企,截止目前,已获得Rabobank2021年全球乳业20强第五、2021中国食品饮料百强榜第一,BrandZ最具价值中国品牌榜单蝉联5年第一等成绩。据其年报显示,伊利2020年实现营业总收入达968.86亿元,净利润70.99亿元。

然而,与其液态奶业务相比,伊利在奶粉,尤其是婴幼儿配方奶粉领域优势并不突出。伊利2020年年报显示,婴幼儿配方奶粉零售额占市场份额约为6%,与上年基本持平。

回顾近几年伊利业务发展,公司已在加速奶粉相关产品线布局。2019年7月,伊利推出旗下首款有机婴幼儿配方奶粉金领冠“塞纳牧”,2019年年底,伊利上市旗下首款羊奶粉“悠滋小羊”,2020年,伊利推出“QQ星”儿童成长配方奶粉。

尽管如此,伊利旗下最主要的婴幼儿配方奶粉品牌为主打“专注母乳研究19年”的金领冠。金领冠主要面向大众市场,在定价定位上想取得快速突破存在难度。

在2020年年报中,伊利还表示,面对中国新生儿出生率走低、人口结构老龄化加快的社会背景,伊利婴幼儿食品要继续通过品类多元化、场景及营养服务创新等方面拉动增长,展现出其拓展婴幼儿奶粉品类版图的决心。

然而婴幼儿配方奶粉注册制的申报批准周期长,一个注册号只能对应一款产品,上新速度有限制。同时,消费者对羊奶粉、有机进口等高端化的奶粉需求增加,伊利现有的高端化奶粉产品不足,需要寻找更多外部资源来满足消费者日渐增长的消费需求。从定位上看,澳优乳业旗下奶粉的定位聚焦在定价为高端、超高端的产品上,可以进一步补充伊利奶粉的产品线。

全球各大乳企扩张,收购将成必经之路?

据inktype="2" hasload="1" href="http://mp.weixin.qq.com/s?__biz=MzA3ODEzMjg5Mg==&mid=2651910992&idx=1&sn=53ddf5e491d545f157081253e3a44423&chksm=84a330a3b3d4b9b5f706e2633188d86c6c9042aebf0e5f42e622eb585ed6303aabb3d02c40f8&scene=21#wechat_redirect" tab="innerlink" target="_blank" textvalue="Rabobank报告" wah-hotarea="click">Rabobank报告,全球乳业并购活动在2020年为80笔,而2021年到年中已宣布50多次交易,数量有所回升。

今年取代雀巢晋升为全球乳业第一的乳企Lactalis,其全球并购战略对公司业绩快速增长起到重要作用,自2010年以来,Lactalis就通过约60笔交易扩大其版图。

美国乳制品公司Dairy Farmers of America(DFA) 在2019年,因为战略性收购Dean Foods,取代达能成为2020全球乳业20强第三名。

可以发现,在全球疫情影响与乳品替代品的冲击下,乳业巨头们想要达成业绩增长与出海业务拓张,在行业内进行收购并购,已经成为常见手段。

近年来,伊利加速并购多家海内外乳品企业。2018年,伊利收购泰国品牌Chomthana;2019年,伊利收购新西兰品牌Westland;同年,伊利旗下控股子公司优然牧业收购赛科星集团58.36%股权;2020年,优然牧业以23.1亿元收购恒天然中国牧场全部股权;2021年,伊利完成对中地乳业的强制收购;还有媒体报道,今年上半年,伊利曾参与奶粉品牌美赞臣的竞购,最终未能如愿。

伊利公司也在逐步增加对海外业务的重视。根据伊利2021年上半年报,伊利公司下属子公司 Oceania Dairy Limited、PT.Green Asia Food Indonesia、Westland Dairy Company Limited、THE CHOMTHANA COMPANY LIMITED就主要从事奶粉、乳铁蛋白、乳脂、冷冻饮品等食品的生产和销售,产品销往世界各地。

澳优目前在全球拥有10座工厂,产品销售至60余个国家和地区,在荷兰、澳大利亚、新西兰等地布局有研发及供应链资源,此次收购澳优股份,也将推动伊利的海外业务进一步发展。

伊利澳优“联姻”,全球奶粉业将迎来变局?

前瞻产业研究院指出,在婴幼儿配方奶粉的销售结构方面,2017-2019年,随着消费水平的提升和消费观念的变化,我国普通品牌奶粉的市场份额逐步降低、高端及超高端奶粉品牌的份额逐步提升。2019年,高端品牌和超高端品牌的婴配奶粉市场占比已分别增长至24%和19%。

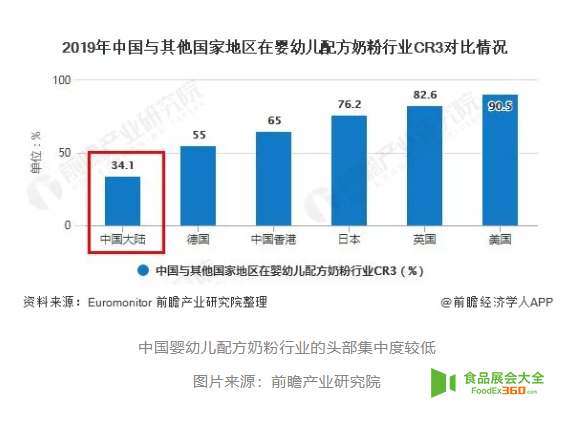

据Euromonitor数据,在头部企业集中度方面,我国婴配奶粉市场还有很大的发展空间。2019年,美国、英国和日本的婴配奶粉CR3(行业前三总份额)均在75%以上,其中美国达90.5%;而我国大陆市场的CR3仅为34.1%。

2020年10月,伊利发布新的集团战略目标——2025年挺进“全球乳业三强” 的中期目标及2030年实现“全球乳业第一”的长期战略目标。

今年5月,澳优旗下羊奶粉头部品牌佳贝艾特也提出了从30亿进击100亿的目标,计划3年内挺进中国婴配奶粉品牌第一阵营,伊利的协助,也可能为佳贝艾特在国内的增长创造新的利润增长点。

随着国内婴幼儿出生率下降,婴幼儿配方奶粉市场逐渐走向“存量市场”,伊利与澳优的优势互补,或将酝酿出中国乃至全球奶粉行业的破局点。