资讯 无暇用杯子绕地球,香飘飘重金加码液体奶茶能讲出什么新故事

这一次,“奶茶第一股”香飘飘(603711.SH)选择将砝码押在液体奶茶项目上,在产能远未达到饱和之际,依然重金扩充其液体奶茶的产能。

业内人士向蓝鲸产经记者指出,一直以来,看似光鲜的香飘飘,在一条营销成本居高不下的畸形发展道路上有苦难言。为了维持表面的风光,香飘飘不得不给资本市场画出新的大饼,谋求一个也许并不实在的未来。

重金押宝液体奶茶

近日,香飘飘对外披露,拟斥资6亿元建设成都温江液体即饮奶茶生产基地项目。

据了解,该项目分二期实施,其中注册资本1亿元, 总固定资产投资不低于4亿元(固定资产投资包括土地、绿化、建筑物、附属物、生产性固定资产的投入在内等)。

香飘飘对此表示,此举是为了满足公司经营发展需要,突破公司杯装液体奶茶产能的瓶颈,开拓国内杯装液体奶茶市场,有利于公司顺利开展各项经营活动,进一步提升公司整体盈利能力。

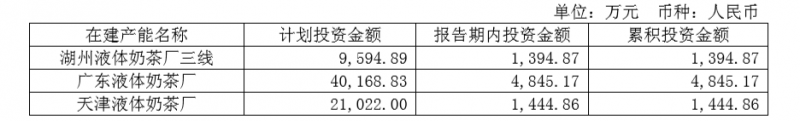

然而,蓝鲸产经记者了解到,香飘飘目前现有已在建产能项目有3项。据香飘飘2017年年报显示,该公司现有产能即湖州液体奶茶厂,设计产能为5.37万吨,实际产能仅为1.9万吨,产能利用率仅35.38%,远未达到产能饱和,而该厂三线已经在建。除此之外,香飘飘还有两个在建产能项目,分别为广东液体奶茶厂、天津液体奶茶厂。据统计,三个在建项目计划投资合计约为7.08亿元,其中,2017年投资金额约为0.77亿元。

香飘飘2017年年报在建产能项目表

这也意味着,成都温江项目一旦正式通过,香飘飘旗下的液体奶茶在建产能项目达到4个,计划投资高达13亿元。而香飘飘2018年第三季度财报显示,其货币资金的期末余额约为10.16亿元。从另外的层面来看,后续的产能建设支出,必然会对香飘飘的现金流造成影响。

知名战略营销专家、志起未来咨询集团创始人李志起对蓝鲸产经记者表示,目前液态奶茶市场并没有出现放量增长的趋势,香飘飘的赌注押得有点太大。液态奶茶并不是消费拉动生产,而是典型的营销驱动,做为饮料产品的第一个门槛并不是产能,而是市场的增长要先解决。有了市场的放量拉动之后,产能可以逐步扩大。

“毕竟,做产量比做销量还是要容易得多。香飘飘大手笔布局液体奶茶产能项目,必然大量消耗企业现金资源,而在现在有点冷清的市场情况下,这种做法相对冒险。”李志起说。

中国品牌研究院食品饮料行业研究员朱丹蓬也对蓝鲸产经记者指出,香飘飘选择在液体奶茶产能不饱和的情况下重金扩张,产业端和消费端一时很难消化。此次香飘飘的举动可以理解为从资本市场考量,以新的概念和业务板块刺激资本端利好,以此支撑股价。

也有业内人士指出,香飘飘此举向资本市场画饼,有“圈钱”的嫌疑。

蓝鲸产经记者就香飘飘成都温江液体奶茶项目的资金来源、液体奶茶的实际产能缺口以及成都温江项目的可行性等问题,向香飘飘方面致电并发去采访提纲,但截至发稿,并未收到相关回复。

液体奶茶难挑大梁

其实,香飘飘自2017年开始便推出了液体奶茶产品,即“MECO”牛乳茶和“兰芳园”丝袜奶茶两款产品。2018年7月,该公司又推出新式茶饮“MECO蜜谷”果汁茶,包括“金桔柠檬”、“桃桃红柚”及“泰式青柠”三种口味。

在业内看来,香飘飘之所以推出液体奶茶产品,主要是为了弥补其原有产品过于单一、毛利率下降且具有销售季节性的短板。公开资料显示,香飘飘主营业务为奶茶产品的研发、生产和销售,主要产品为“香飘飘”品牌杯装奶茶和液体奶茶。

2017年11月,香飘飘冲刺IPO成功,成为“奶茶第一股”,随着其广告语“杯子可绕地球一圈”、 “绕地球两圈”,到“绕地球三圈”,香飘飘的市值一度逼近140亿。

其中,杯装奶茶成为香飘飘的绝对主力产品和主要营收来源。蓝鲸产经记者查询公开资料发现,2014年、2015年、2016年和2017年,香飘飘杯装奶茶营业收入分别为20.65亿元、19.26亿元、23.64亿元和23.93亿元,占该公司全部营收的98.68%、98.68%、98.90%和90%。

然而,上市当年,香飘飘的主力产品杯装奶茶就出现了毛利率下滑的尴尬局面。据公司财报显示,椰果和美味系列杯装奶茶的毛利率为42.04%和41.41%,分别降低了3.77%和3.59%。

除此之外,杯装奶茶产品还具有明显的季节局限性,这也导致其销售淡旺季分明,通常每年二三季度为冲泡奶茶类产品的销售淡季。香飘飘曾在财报中坦陈,如果杯装奶茶市场环境出现较大变化,公司的经营情况将受到较大影响。

在此情况下,香飘飘选择液态奶茶做为新的利润增长项也就不难理解。财报显示,2018年下半年,香飘飘将持续推进液体奶茶的精准聚焦策略,围绕香飘飘所确定的136座重点城市,实现主流渠道、主流门店的精准铺货,不断挖掘液体奶茶的卖点,提高液体奶茶销售表现。

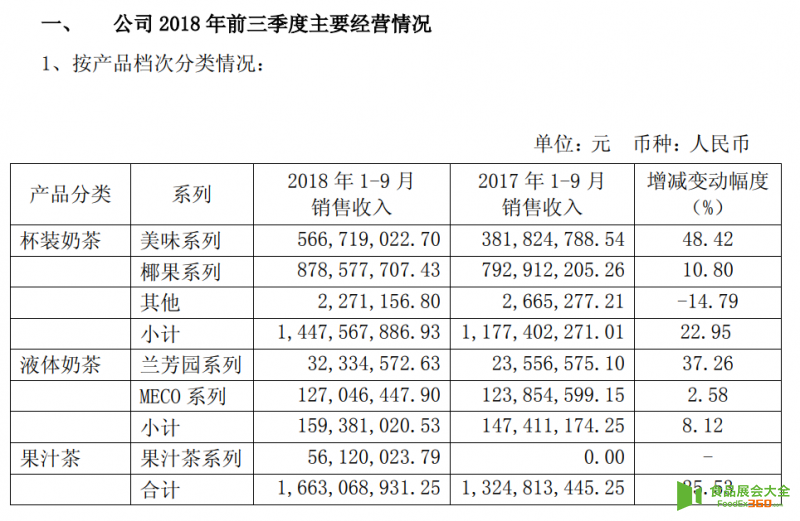

同时,从数据来看,液体奶茶一时很难成为香飘飘的顶梁柱。蓝鲸产经记者查询2018年香飘飘经营数据获悉,2018年前三季度,香飘飘杯装奶茶销售收入为14.48亿元,增幅为22.95%;而液体奶茶销售收入仅为1.59亿元,同比增长8.12%,其中香飘飘的重点产品MECO系列营收为1.27亿元,同比增长仅2.58%。

据香飘飘在2017年年报中提出的经营目标,2018年香飘飘的营业收入将达到32亿元,其中杯装奶茶26亿元、液体奶茶6亿元。这也意味着,杯装奶茶和液体奶茶的实际销量与业绩预期均存在差距。

朱丹蓬对蓝鲸产经记者表示,国内奶茶消费者以年轻群体为主,而香飘飘的主要销售渠道为传统的线下经销商,在对接年轻消费群体中并不占优势。而且,奶茶被打上了“不健康”的标签,奶茶品类在持续走低,即饮茶市场则竞争激烈,统一、康师傅等快销巨头都有瓶装奶茶品牌,相较而言,香飘飘在渠道深度、市场广度上都略为逊色。再加上实体奶茶门店的冲击,液体奶茶市场已为红海,香飘飘在此时加码液体奶茶并不看好。

高额广告投放之痛

事实上,在香飘飘的发展过程中,不止一次重注押宝。在与优乐美、香约的激烈竞争中,香飘飘选择了赌上巨额广告投放,也正是其高举高打的广告策略,使其成为“奶茶一姐”,并成功挂牌上市。

只不过,上市仅半年后,香飘飘便交出了半年亏损5000多万元的成绩单,令外界大跌眼镜。

据2018年半年报显示,香飘飘上半年实现营业收入8.7亿元,同比增长55.4%;实现归母净利润为-5459万元,同比大幅下跌78.9%。不仅如此,其扣非净利润也亏损6858万元,同比下滑49.4%。该公司2018年第一季度实现净利润为2830.08万,以此推算,仅第二季度亏损就超过8000万元。

对此,香飘飘在财报中指出,造成上半年收入增长较多而经营亏损增加的主要原因,在于公司于传统的二季度淡季中,持续加大了对液体奶茶的品牌广告费用、渠道推广费用、销售人力费用等资源投放,同比增加较多。

有媒体根据香飘飘招股书中10.36万吨液体奶茶募投项目初步测算,液体奶茶出厂价约为4.36元/杯(含税),2017年液体奶茶销售收入2.17亿元,广告支出1.2亿元,相当于每杯液体奶茶的广告成本占销售收入的一半以上。

业内人士直言,成也萧何,败也萧何,本来是成就香飘飘的一项法宝,如今却成为制约其利润上升的绳索。

据财报显示,香飘飘2018年上半年销售费用增长接近55%,从2017年同期的2.05亿增加到2018年上半年的3.17亿,其中,销售费用中广告费为1.14亿元,较2017年同期约激增78%。

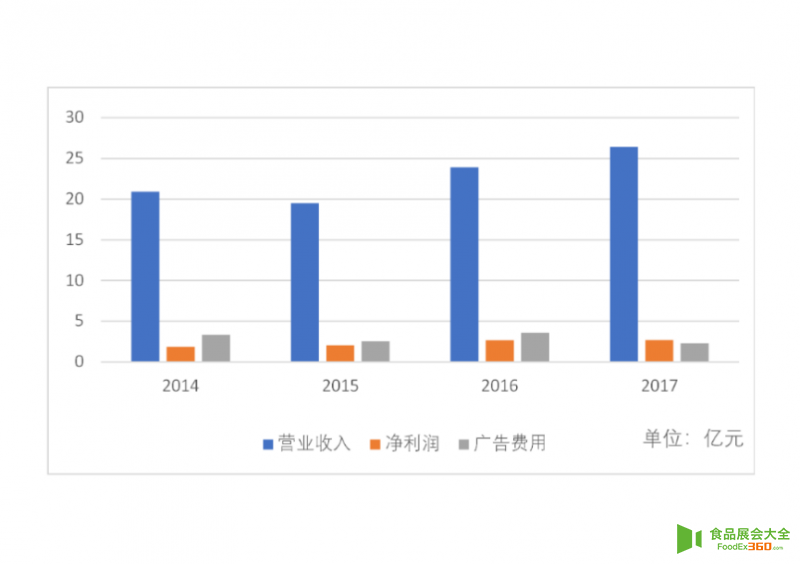

不仅如此,从往年业绩表现来看,从2014至2017年,香飘飘的净利润分别为1.85亿元、2.04亿元、2.66亿元和2.68亿元,而其广告营销费用分别为3.33亿元、2.53亿元、3.59亿元和2.3亿元。不难看出,同期的广告费用基本上接近或高于当期净利润。

香飘飘2014-2017营收、净利、广告费用对比

朱丹蓬对此表示,香飘飘的巨额广告投放“烧钱”之举,可以说是饮鸩止渴,但若立时终止,又将直接影响其业绩和资本市场的表现。

进入2018年第三季度后,香飘飘业绩有所好转,营收16.79亿元,同比增长25.34%;净利润为8400万元,同比增长2.65%,但是销售费用仍然居高不下,为4.62亿元,增幅28.13%。

当然,香飘飘的战略也在调整,其广告语也有所收敛,由被人戏谑的“绕地球”,换成了“小饿小困,就喝香飘飘”。

另外,蓝鲸产经记者还了解到,香飘飘有意推出线下奶茶连锁店业务。不过,该公司虽然公开承认此事,但称“目前还没有具体的规划及时间表。”

战略定位专家、九德定位咨询公司创始人徐雄俊在接受蓝鲸产经记者采访时指出,国内液态奶茶市场竞争极为激烈,统一、康师傅、娃哈哈、华润等饮料巨头都已投身其中。而且奶茶外卖极为方便,液体奶茶的高峰期已过,香飘飘想借由液体奶茶产品在淡季弥补短板实属正常,但在此时节重金扩充尚未饱合的产能并不明智。

“从眼下来看,代表着新鲜、健康、时尚的线下奶茶连锁行业正在风口,香飘飘此时开始布局线下奶店店为时不晚,这是根本出口。”徐雄俊说。